“保证待签收”电子商业汇票的风险

近期,票据市场出现个别企业因不熟悉票据流通业务规则,被不法分子诈骗遭受利益受损的情况。2020年3月4日,上海票据交易所股份有限公司(上海票交所) 为保护票据当事人合法权益,发布了《关于“保证待签收” 电子商业汇票的风险提示》。该提示指出“保证待签收”的风险情形是指票据市场上出现不法分子偷换票据“签收”的概念,将尚未经承兑的“银行承兑”票据,通过发起“保证申请”的方式“卖”给企业。由于接收企业未仔细鉴别提示签收的申请类型,导致其产生资金损失及因为提供保证承担票据保证责任。

PART01 票据保证

所谓票据保证,是指票据债务人以外的第三人为担保票据债务的履行,以承担同一内容的票据债务为目的的一种票据行为。电子商业汇票的保证,是指电子商业汇票上记载的债务人以外的第三人保证该票据获得付款的票据行为。

因票据保证具有票据行为的独立性特征,区别于民事保证的从属性(符合要求的独立保函除外),票据保证的成立,不完全依赖于主债权的成立,在主债权因实质性原因归于无效或可撤销的时候(如债务人无行为能力、受欺诈、胁迫或债务人签章系伪造等),票据保证并不相应无效或撤销,除非票据形式上的绝对必要记载事项的欠缺。因此,票据保证一旦成立,票据保证人即应对合法取得汇票的持票人所享有的汇票权利承担连带保证责任,故票据保证广泛应用于票据的出票、承兑、背书、贴现等环节,以提高票据信用程度,保证其流通。

PART02 “保证待签收”的电子商业汇票

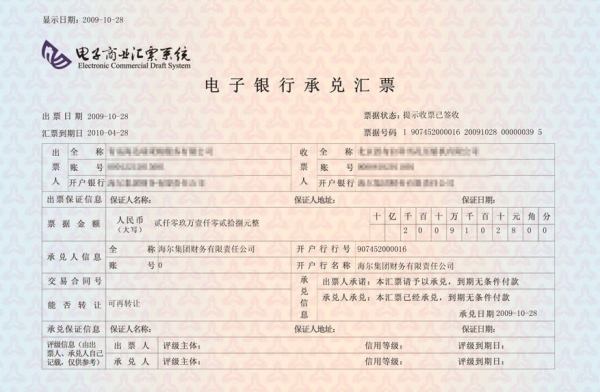

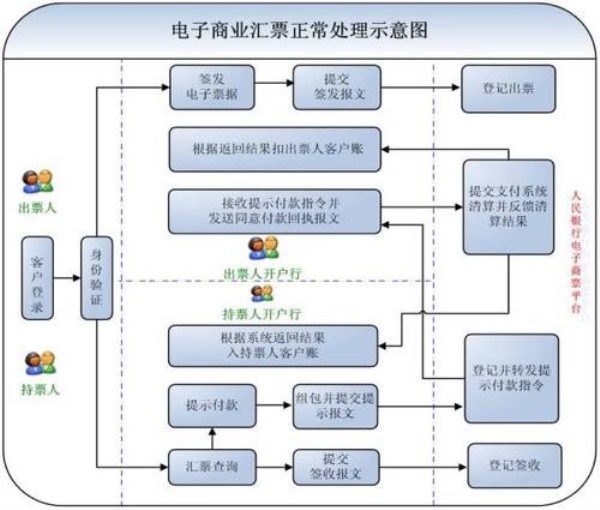

电子商业汇票与纸质商业汇票一样,其票据行为同样需要签章和交付来完成,只是其票据行为的完成必须要通过电子商业汇票系统(ECDS)来办理。根据《电子商业汇票业务管理办法》(中国人民银行令[2009]年第2号)规定,票据当事人在电子商业汇票上的签章是通过合法的电子认证服务提供者提供的电子签名来完成的,而票据交付是票据当事人将电子商业汇票发送给受让人,且受让人签收的行为。票据签收是票据当事人同意接受其他票据当事人的行为申请,签章并发送电子指令予以确认的行为;票据驳回是票据当事人拒绝接受其他票据当事人的行为申请,签章并发送电子指令予以确认的行为。

可见,电子商业汇票上的票据行为是由申请人通过电子商业汇票系统向被申请人发出申请报文,由被申请人通过电子商业汇票系统以“签收”和“驳回”的报文形式对该申请进行“同意”和“拒绝”处理来完成的。而票据“保证待签收”也只是被保证人向保证人发出“保证”申请报文时,被申请人还没有作出同意或拒绝的时候,电子商业汇票系统中所显示的“票据状态---保证待签收”。

PART03 “保证待签收”电子商业汇票的风险

电子商业汇票流转的正常流程:A签发→B保证→A→C银行承兑→A→D交付→E背书转让,而在电子商业汇票的转让中,正常的票据状态应该显示“背书待签收”,而非“保证待签收”。因为在票据状态显示为“保证待签收”的情况下,票据流转的流程只到了保证节点,银行或付款人还未进行“承兑”,当然还不具备进入市场流通的条件。而此时,票据签收人如果误以为转让而进行保证签收操作,那么该签收人不但会因转让无法完成造成票据支付对价的损失,还会因签收人加入保证的票据行为,承担该票据***终付款人的票据责任。

不法分子正是利用了企业对票据流通规则和电子商业汇票系统的不熟悉,让对方误以为自己是实际流转的被背书人,但实际上却是保证人,一旦进行入市场流通,当承兑人不能兑付时便酿成保证付款的风险,这也正是票交所所提示的风险情形。该情形为“出票保证”,当然根据票据被保证人的不同,票据保证还存在为承兑保证,背书保证,贴现保证等情形。

PART04 律师建议

一、企业财务人员要认真学习金融知识,熟悉掌握票据流转规则、电子商业汇票系统及相关的票据保证知识,防止因为对业务流程规则和票据知识不熟悉而导致操作风险的发生,给公司造成损失。

二、金融机构可以在企业网银端界面正确、完整的展示票据当前流转状态,并在内部系统和网上银行的客户界面对票据是否已承兑、承兑人、承兑日期等关键信息以醒目的方式作出警示,避免因信息不对称造成误解而引发不必要的经济损失或纠纷。

三、企业应树立正确的金融消费理念,通过正规的金融机构***业务,切勿因贪利通过票据中介、民间贴现等手段进行票据理财投资而给自身造成损失,遇到票据问题或纠纷,应及时咨询票据***律师进行解决。

四、票据签收企业如果并非是保证真实意思表示的,应一律不予签收和复核,或直接在电子商业汇票系统中予以“驳回”。如果已经签收此类票据,建议应在***时间通过开户行上报票据交所对涉案票据进行锁定,以快速冻结涉案票据,并及时向公安机关进行报案止损。

附: 关于“保证待签收”电子商业汇票的风险提示

上海票据交易所各会员单位:

近期,票据市场出现个别企业因不熟悉票据流通业务规则,被不法分子诈骗遭受利益受损的情况。为保护票据当事人合法权益,现就有关风险提示如下:

一、 风险情况

近日,票据市场上出现不法分子偷换票据“签收”的概念,将尚未经承兑的“银行承兑”票据,通过发起“保证申请”的方式“卖”给企业。由于接收企业未仔细鉴别提示签收的申请类型,导致其产生资金损失及因为提供保证承担票据保证责任。

二、 防范措施

请各会员单位采取有效措施,提高企业客户的风险意识,防范此类票据业务风险。

(一)做好业务普及和风险提示工作

在电票系统的业务规则设计中,为提升出票人的信用,完成出票登记的票据,可在向承兑人提示承兑前,先行进行出票保证。出票保证完成后,保证人作为出票人的连带债务人对持票人承担连带责任。不法分子利用部分企业不完全了解该系统特性及相关规则误导企业签收票据。

请各会员单位做好对企业客户的票据业务知识普及和宣传培训工作。告知企业市场上出现的欺诈手段,提高企业防骗意识,防止利益受损。

(二)引导企业使用正规金融机构票据服务

请各会员单位在办理业务时,提醒企业财务人员不可贪图小利,应引导其在正规金融机构中***业务,切勿通过票据中介、民间贴现等手段,进行票据方面的投资牟获利益。

(三)优化完善内部系统

请各会员单位完善企业网银端票据信息展示功能,确保信息展示完整、正确。要根据电子商业汇票系统报文规范准确判断票据当前流转状态,并在内部系统和网上银行的客户界面对票据是否已承兑、承兑人、承兑日期等关键信息以醒目的方式向操作人员和企业客户充分展示,避免因信息展示不完整不及时引发误解,造成不必要的损失和经济纠纷。

执行中如遇问题,请及时联系上海票据交易所。 联系电话:021-23139999。

上海票据交易所股份有限公司

2020年3月4日

- 上一篇:不规范使用注册商标的法律风险